ボーナスまで時間があるし、今月の支払いもキツイ……。

そんな時にピカン!と電球が閃くのは、いつも消費者金融という駆け込み寺。

全国、津々浦々それこそ数え切れないほどの消費者金融が点在していますが、果たしてその審査の難易度はいかがなものなのでしょうか?

巷で囁かれる消費者金融の審査は甘い、という文言は果たして正解なのか?

今回は消費者金融の審査に関するリアルな本音と、審査通過のための基準を徹底検証してみたいと思います。

目次

消費者金融の審査の真髄はスコアリングにあり!

謎めくスコアリングの点数化の仕組みについて徹底解剖

ここでは消費者金融の審査の核をなすスコアリングシステムについて解説したいと思います。

こんな個人情報、あんな個人情報がこれだけスコアリングに影響するなんて、思ってもなかった!そんな事実に驚愕です。

消費者金融の審査でよく聞くスコアリングとは?

消費者金融では、スコアリングという信用度を査定する審査を導入しています。

スコアリングでは個人情報を点数化して信用審査をするわけですが、スコアリングの材料になる要素を属性と呼びます。

例えばそれぞれの年収や家族構成、固定電話の有無に勤務している会社の規模など、消費者金融に申込する時に入力する内容がそのまま個人の属性となり、点数化されると考えると分かりやすいでしょう。

それぞれの消費者金融で、どの属性にどの程度の幅で点数化されるかは異なり、それらはもちろん公表されることはありません。

借入する側には自分が機械に点数化されることに嫌悪感を示す方もいると思いますが、スコアリングで目に見えた点数を自動的に審査できるので、お金の借入に関してもスピード審査が可能になるというわけです。

スコアリングの点数で重視される属性要素とは?

スコアリング審査は各々の個人情報で機械的な点数化が行われるので、審査における重要事項を事前に把握しておけば、ある程度の審査準備を行うことができます。

収入や家族構成を今すぐ変えることはできませんが、まずは自身の個人情報を間違いなく、そして嘘偽りなく入力することから始めましょう。

(消費者金融側は膨大な顧客情報を所持しているので、収入を盛った場合は、すぐに足がついてしまうので注意!)

消費者金融によってそれぞれの点数基準は異なりますが、重視される要素は似通っており、特に年収、雇用形態、継続年数そして借入状況は重視されます。

年収に関しては特に重要事項であり、いかに毎月の収入が安定してるのかが審査され、雇用形態は非正規雇用よりも正規雇用が望まれますし、勤続年数が短過ぎるのも危険です!

これらの要素に関しては、いかにお金を貸しても返済が焦げ付かないかを図るのに必須な項目なので、自営業者や勤続年数が短い場合は、スコアリングの点数が伸びないことは言うまでもありません。

また他社からの借入状況も大変重要な審査対象になっているので、特に複数の借入先がある場合、そして年収と不釣り合いの借入額がある場合は不利な状況といえるでしょう。

この他にも持ち家、固定電話がある場合は、スコアリングに有利になりますし、扶養家族が少なければ、それだけ融資する側の安心感も高まります。

このようにトータルの個人属性でスコアリング結果が弾き出されるわけですが、この他にも過去~現在までの返済状況も徹底的に審査されることも忘れてはなりません!

信用情報に関しては厳密にはスコアリング審査とは異なりますが、現在までに返済の遅れや滞納があった場合で、未だに信用情報機関に事故情報が記載されている場合は、どんなにスコアリングスコアがよくても審査には通らないことも覚えておきましょう。

よく聞く仮審査と本審査の違いは何?本審査の目的と審査要項について

消費者金融の審査で仮審査と本審査という2通りの審査があることはご存知でしょうか?

なぜ仮審査、本審査の2段階における審査が必要なのか、そしてその違うは何なのか、ここでは消費者金融の審査で必須な仮審査、本審査の違いについてまとめてみたいと思います。

審査の差は機械か人の手が入るか否か!

消費者金融に関わらず、信販・銀行カードローンにおまとめローン、多目的ローンや住宅ローンなど、審査がスコアリングだけで完了する金融商品はありません。

つまりお金の貸し借りをする際は、より公正にそして正確に申込者の借入条件を把握するために、2段階にわたる審査が必要になってくるということですね。

とてもシンプルに両者の違いを考えると、仮審査=機械によるスコアリング審査、本審査=人間の手による目視の審査と考えていいでしょう。

担保が必要ないカードローンがゆえ、まずは機械による仮審査で返済能力を含めた信用情報の収集、そして本審査で果たして本当に融資をしていいのかを消費者金融のマニュアルに沿って正確に判断します。

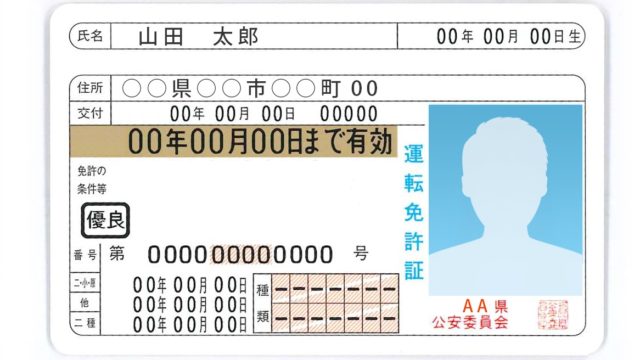

本審査では本人確認書類や収入証明の提出、そして在籍確認を通して、入力した属性に虚偽がないかを確かめる確認作業と捉えれば分かりやすいですね。

収入証明が必要か否かについては、借入希望額によって異なりますが、最近の傾向としては50万円以下の場合に求められる場合が多いです。

また皆さんが気になって仕方ない在籍確認に関しても、仮審査通過→必要書類を提出した後に行われます。

消費者金融では申込者の意向によって在籍確認を収入証明で代用できるケースもありますが、通常この処置は銀行では行われません!

このように本審査の位置づけはあくまで仮審査の後付け的な確認業務と言っても過言ではないため、仮審査の後に本審査落ちするケースはそこまで高くないとも言えるでしょう。

本審査で落ちるケースについて

消費者金融の審査通過率は約40~45%程度となっており、銀行カードローンよりも高い審査審査通過率を誇っています。

また仮審査を通過する割合を弾き出すと、約50%前後の審査通過率となっており、本審査落ちする割合は約5~10%程度と考えられます。

本審査の目的上、本審査で審査落ちする場合は、入力した個人情報の確認ができなかったということを意味します。

このケースについて考察すると、

- 入力画面で個人情報を誤って入力してしまった。

- 年収や勤続年数の虚偽がバレてしまった。

- 収入証明が提出できなかった。

- 在籍確認における本人確認ができなかった。

- 借入状況を少なく、または0で申請してしまった。

などが考えられます。

ちょっとくらい年収や勤続年数に下駄を履かせても問題ないだろう!と思っていても、実際消費者金融が持つ顧客データを参照すれば、大概の虚偽はバレてしまうのが現状です。

審査に通過したい!と思うがあまりの、少しの嘘が仇となり、本審査で落ちてしまう場合は決して少なくないので、個人情報の入力はありのままのあなたの属性を、嘘偽りなく入力してくださいね!

銀行の審査と消費者金融の審査は何が違う?

どうせお金を借りるなら、金利がより低い銀行カードローンでお金を借りたいと思いますよね?

銀行も消費者金融も同じスコアリングシステムで審査しているのに、なぜ消費者金融の方が審査通過率がいいのか?

ここでは銀行と消費者金融の審査の相違点について考えてみたいと思います。

銀行の審査手順と審査の難化について

まず消費者金融と銀行ではお金を融資するための法律が異なり、前者は貸金業法、後者は銀行法のもとで借入が可能になります。

これらの詳しい違いに関しては割愛しますが、簡単に説明すると銀行は金利が低く、年収の制限を受けずに(2018年から自主規制により銀行も借り入れ限度額が1/3ほどになってしまいましたが…)借入ができる点が大きな違いです。

一般的に銀行は消費者金融よりも審査が厳格だと言いますが、審査通過率に関しては約20%前後だと言われています。

つまり消費者金融より20~25%近く審査通過率が低くなるわけですが、この審査の難化の理由は銀行カードローンの二重審査にありました。

銀行は消費者金融とは異なり、銀行内での審査プラス保証会社での審査が必須になります。(保証会社とは申込者が返済できなくなった時に、代わりに返済をする連帯保証人のような役割と捉えてください。)

保証会社は通常消費者金融が担うことが多く、所持する膨大な顧客情報を参照しながら、保証会社による審査が行われ、プラス信用情報機関JICC、CICへ情報照会を行います。

保証会社の審査に通過した後、銀行側の審査も始まり、全国銀行個人信用情報センターへの照会が行われ、銀行・保証会社両者の審査結果で融資OKと判断された場合は、仮審査通過ということになります。

また2018年1月1日から、仮審査の後に警視庁の反社会データーベースの照会が必須になったため、必然的に審査時間が伸び即日融資は原則不可能になりました。

普通に生活していれば反社会データ―ベースに引っかかることはないと思いますが、それでも照会までに最低でも1日~2週間程度の時間を要します。

これは銀行の貸し過ぎに関しての金融庁からのダイレクトなお達しのため、総量規制の制限は現状ではないものの、各銀行が借入に対してより慎重になり、審査に関しても以前より厳格な基準を設け始めています。

また借入限度額や収入証明提出義務の上限を下げたり、宣伝の自主規制の動きは各銀行に認められているため、今までだったら審査に通過していた属性の方も、最近は審査落ちしているのが現状なのです。

つまりどうしてもお金を借りたいそんなピンチの際は、金利ベースで銀行カードローンを申込むよりも、審査の柔軟さを考えても、消費者金融を選ぶことを強くおすすめいたします。

消費者金融の審査に通るために事前にできること!

審査に通るための工夫とは?

消費者金融は、比較的個人の属性が控えめな層、つまりは若い世代、年収が少ない、またはパート・アルバイトなどの非正規労働者などの割合が比較的高いと言えます。

属性そして信用情報こそがダイレクトに審査通過の可否に関わってくるわけですが、ここでは消費者金融の審査に通過するためのコツについてお話ししたいと思います。

消費者金融の審査通過率を上げるためにできること

前述のように、仮審査通過が消費者金融での借入の可否を決定すると考えても過言ではありません。

収入、勤続歴を操作することは、偽称行為になってしまいますが、審査通過率を上げる工夫は意外にシンプルなものでした。

一つずつ紹介していくと、

- 借入先が複数ある場合は、いくつかを完済してから申込む。

- 多重ブラックを防ぐために、申込は1社に絞る。

- 初回審査の場合は、限りなく借入希望額を少額に抑える。

- 少額融資に関わらず収入証明を用意する。

- 金利、額によらず自分の属性、信用情報に合致した消費者金融を選ぶ。

などが挙げられます。

よくよく考えてみれば当たり前のように見えますが、お金に困っている際は恋は盲目ではありませんが、それと同様な状況に陥りがち。

特に消費者金融のカードローンは年収の1/3以上の借入が原則できないので、実際自分が総額いくらの借入額があるのかを把握し、新たに申込をする前に借入額・件数を少なくする努力を怠ってはなりません。

(通常借入件数が4社以上ある場合は、審査通過が難しくなります。)

どうしても借入件数を減らすことができない場合は、まずはおまとめローンを申込み、借入の1本化をすることで、若干無理やり感は否めませんが、借入件数を減らすことも可能です。

上記では申込前にできる準備体操のような工夫ではありますが、これを遂行するのとしないのでは大きな差が生じることは言うまでもありません。

ただし消費者金融と言っても大手以外にも大小様々な消費者金融が点在しているので、専業主婦は配偶者貸付の利用が可能な中小規模の消費者金融選びを。

そして信用情報に傷がある場合も、消費者金融選びを精査することで、少額融資が可能になる場合も少なくないので、自分の属性・信用情報をよくよく把握して、消費者金融選びをすることこそが、借入の可能性を高めるということを忘れてはなりません。

消費者金融の審査は決して難しくない!まずは自分の収入、借入状況を把握して、身の丈にあった貸金業者を選ぼう

消費者金融の審査通過率は約40~45%です。

銀行に比べれば高いその数値も裏を返せば、半分以上の申込者がバサバサと審査で落とされていることを考えれば背筋が凍ってしまいそう……。

消費者金融の審査は、返済が焦げ付かないか、つまりお金を貸しても大丈夫な信頼があるか否か?こそが、消費者金融の審査の尺度なのです。

借入希望額に年収、勤続歴も大切ですが、まずは目的用途、自身のスペックに合致する消費者金融を厳選し、少しの工夫を心がけること!

これこそが、消費者金融の審査を通過する秘訣になっていくのです。

消費者金融の審査基準を把握できたら次は借り入れ先を探しましょう!

※ランキングは、当サイトのクリック数や申し込み数などをもとに決定しております。

22時までに契約を完了することで24時間、土日も銀行振込可能です(金融機関・申し込みの時間帯によっては利用不可な場合もあります。)

また、確実に契約時間に間に合わせたい場合もWEBで申し込みを済ませてから、21時までに全国どこにでもある自動契約機「むじんくん」を利用すれば、*最短20分でお金を借りることができます。*お申込時間や審査によりご希望に添えない場合がございます。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~800万円 |

| 金利 | 2.4%~17.9% |

| 即日融資 | ◎ |

| 無利息期間 | 最大30日間 |

※無利息サービスは初めての方のみとなります。

プロミス

プロミス駅前に必ずある店頭なら平日10~18時まで、自動契約機なら土日・祝日・夜間も9~21時まで(※契約機によって営業時間は異なります)、最短30分でカード発行前でも即日融資が可能。急な出費にも迅速に対応してくれます。

初回限定の最大30日間無利息サービス(※メールアドレス登録とWeb明細利用の登録が必要です。)や女性専用キャッシングなど、利用者にはうれしいサービスを実施しているのもプロミスの特徴です。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~500万円 |

| 金利 | 4.5%~17.8% |

| 即日融資 | ◎ |

| 無利息期間 | 最大30日間 ※無利息サービスは初めての方のみとなります。 |

SMBCモビット

SMBCモビット・全銀システム稼働時間拡大に伴い、2018年10月15日より原則24時間最短3分で振込可能となりました。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~800万円 |

| 実質年率 | 3.0%~18.0% |

| 即日融資 | ◯※ |

| 無利息期間 | × |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。