今回は、日本最大級のメガバンク「みずほ銀行」に注視してみました。

みずほ銀行は、個人向けにカードローンの金融商品を提供しています。

メガバンクだからこそ安心感や信頼度は抜群ですが、審査難易度や借入限度額といったスペックはどうなっているのでしょうか。

このページでは、みずほ銀行カードローンについて、さまざまな視点から解説しています。

審査の申し込みから融資を受けるまで、誰にでもわかりやすく説明していきますね。

それでは、ひとつずつ紹介していきますので、ぜひ最後まで見ていってくださいね。

目次

みずほ銀行カードローンでお金を借りる!審査申込条件は?申し込みから流れまで徹底解説

みずほ銀行カードローンは申込条件に合致していなければ、審査を受けられません。

以下に、みずほ銀行カードローンの審査申込条件を示しておきますね。

- 契約時の年齢が満20歳以上満66歳未満の方

- 安定かつ継続した収入のある方

- 保証会社の株式会社オリエントコーポレーションの保証を受けられる方

- 外国籍の場合は永住許可を受けている方

以上の条件の中で、疑問に感じた部分は「安定かつ継続した収入のある方」という一文ではないでしょうか。

というのも、たとえば「年収○○円以上」と書かれていれば納得できますが、「安定かつ継続した収入」では、ボーダーラインがよくわかりませんよね。

ただ、これはみずほ銀行カードローンだけでなく大半の金融機関が採用している言葉で、初めて審査に申し込みする予定の人を戸惑わせてしまいます。

しかし、まったく戸惑う必要はありません。

逆に考えれば年収制限をしていないのですから、アルバイト・パートタイマーの方のように比較的年収が高くない人でも大丈夫ということです。

事実、みずほ銀行カードローンの審査を受けたアルバイトの方で、審査に通った実績はたくさんありますので、心配は要りませんね。

また、一部の金融機関では、年収や雇用形態の制限を明記していて、対象者以外は門前払いをしていますので、みずほ銀行カードローンは幅広い人を対象にしている証拠です。

さて、銀行カードローンは消費者金融に比べて審査が厳しいといった噂があります。

大手消費者金融は審査通過率を発表しているところがあり、審査に申し込んだ人のおおよそ40%~50%前後が融資を受けることができています。

一方、銀行は公表していないところが大半ですし、口コミなどでも審査に落ちたと書いている人も少なくありません。

どうして銀行は消費者金融に比べて審査が厳しいのでしょうか。

理由は、銀行カードローンは「銀行という安心感」や「低金利」に加え「貸金業法の総量規制対象外」といった消費者金融にはないメリットがあり、顧客を集めやすい性質。

それなりに顧客を選べる立場にあるという感じですね。

ここまでの説明を見て「みずほ銀行カードローンの審査に通らないかも」と落ち込んだかもしれませんが、審査に落ちやすい人は共通点がありますので、該当していなければ審査に通る可能性は充分あります。

審査に落ちやすい人は、信用情報機関の情報に問題があるかもしれません。

日本の信用情報機関は、CIC/JICC/全銀協の3機関があり、それぞれ消費者金融や銀行といったローンを提供している会社が加盟しています。

加盟している会社は、開示請求を行えばすぐに閲覧することができます。

そして、信用情報機関の扱っている情報は、審査申込状況や借入・返済状況に加え債務整理の有無などさまざま。

その情報の中でも、金融機関の審査担当者が目を光らせる項目は、返済状況や債務整理の有無で、他の属性がいくら優れていても審査に落ちる可能性が高まります。

つまり、過去にキャッシングをしていた方で、返済に遅れたり返済しなかったりした場合は、みずほ銀行カードローンの審査に落ちるかもしれません。

一方、過去にキャッシングの経験がなかったり返済に問題がなかったりすれば、特に心配する必要はないでしょう。

審査申込から融資までの流れ

みずほ銀行カードローンは、以下の方法で審査に申し込みできます。

- インターネット

- 郵送

- 電話

- 窓口

当ページをご覧になっている方は、おそらくインターネットで審査に申し込みすることを検討しているのではないでしょうか。

インターネットであれば24時間365日審査に申し込みできますし、店舗に足を運ぶ必要もなく便利ですよね。

ここでは、インターネットで審査に申し込みして融資を受けるまでの流れを紹介していきますね。

- 公式サイトの申し込みフォームに必要事項を入力

- みずほ銀行・保証会社が審査開始

- 本人確認や勤務先に電話連絡

- 本人確認書類や収入証明書類といった必要書類の提出

- 審査結果をメールで連絡

- 自宅に契約内容確認書の到着

- キャッシュカード兼用型の場合は所有のカードでATMで借入可能/カードローン専用型の場合は自宅に専用ローンカード到着後にATMで借入可能

みずほ銀行カードローンは普通預金口座が必要ですが、同時に開設することができますので、今所有していない方でも問題ありません。

本人確認や勤務先の電話連絡がうまくいかなければ、審査に落ちてしまいます。

申し込みフォームに電話番号を入力する際に、誤った番号にしないように注意しましょう。

また、勤務先の電話連絡は、職場の人にカードローンの審査だと告げることはありません。

みずほ銀行または審査担当者の個人名でかかてきますので、職場の人に事前に電話がある旨を伝えておけば、電話連絡の失敗はないのではないでしょうか。

また、必要書類は本人確認書類と収入証明書類です。

収入証明書類は限度額50万円以上の場合提出する必要があります。

利用できる書類を以下に挙げておきましたので、参考にしてくださいね。

- 運転免許証

- 運転経歴証明書

- パスポート

- 各種健康保険証

- 印鑑証明書

- 住民票

- 在留カード

- 特別永住者証明書

- 住民基本台帳カード

- 源泉徴収票

- 住民税決定通知書

- 課税証明書

- 納税証明書

事前に上記の書類を準備しておけば、スムーズに審査が進むのではないでしょうか。

みずほ銀行カードローンの限度額は?銀行だけあって金利は低め?

みずほ銀行カードローンの限度額は、10万円~800万円です。

この最大限度額は他社と比較して低いことはなく、どちらかといえば高い設定ですね。

しかし、必ずしも希望の限度額を借りられるわけではなく、年収やその他あらゆる属性を総合的に判断したうえで、みずほ銀行側が借入限度額を設定しています。

また、みずほ銀行カードローンは銀行カードローン、貸金業法の総量規制対象外※。

※貸金業法の総量規制は、消費者金融・信販会社等が顧客に対して年収の1/3以上の融資をしてはいけないと決めた法律です。

つまり、消費者金融よりも高い限度額が設定される可能性はあるということですね。

ただし、2017年に銀行の過剰貸付を問題視した金融庁が、銀行カードローンに厳しく指導を行い始めましたので、従来に比べると期待薄になってきています。

また、当初は低い限度額を設定されることが多いですが、付き合いを続けていくうちに限度額アップの打診があることがあります。

返済に遅れたりせず信頼できる人と判断されれば、限度額増額の可能性はありますので、今現在の限度額が低かったとしてもあきらめる必要はありません。

加えて、そこまで高い限度額のお金を借りる必要がないのであれば、まずは少額からカードローンの利用や返済といった雰囲気に慣れてみてはいかがでしょうか。

みずほ銀行カードローンの金利

みずほ銀行カードローンの金利は、年2.0%~年14.0%です。

着目するべきは上限金利の年14.0%でしょう。

大手消費者金融の上限金利は年18.0%が基本で、比較すると年4.0%も抑えられます。

銀行カードローンのメリットは充分にありますね。

しかし、大手消費者金融の提供している「無利息期間サービス」はありません。

無利息期間サービスは、一般的に30日間が無利息になりますので、短期で返済できる予定のある方は、そちらの方が向いているかもしれませんね。

また、みずほ銀行カードローンの適用金利は、限度額によって定まっています。

以下に限度額と金利の対照表を用意しましたので、参考にしてくださいね。

| 利用限度額 | 借入金利 |

| 10 万円以上 100 万円未満 | 年 14.0% |

| 100 万円以上 200 万円未満 | 年 12.0% |

| 200 万円以上 300 万円未満 | 年 9.0% |

| 300 万円以上 400 万円未満 | 年 7.0% |

| 400 万円以上 500 万円未満 | 年 6.0% |

| 500 万円以上 600 万円未満 | 年 5.0% |

| 600 万円以上 800 万円未満 | 年 4.5% |

| 800 万円 | 年 2.0% |

※遅延損害金利率は年19.9%です。

利用限度額によって金利が異なりますので、わかりやすいですね。

さらに、みずほ銀行の住宅ローンを利用している方は、年0.5%金利を下げてくれます。

すでに住宅ローンを利用している場合は、他の金融機関よりもみずほ銀行カードローンの利用を積極的に検討するべきです。

また、約定返済日に返済できなかった場合は、遅延損害金利率が適用されてしまいます。

たとえ普段の金利が年2.0%だったとしても関係ありません。

返済に遅れてしまうと金利面のペナルティだけでなく、信用情報機関に記録が残ってしまうため注意しましょう。

みずほ銀行カードローンの返済について!返済方法や返済期間を紹介!

みずほ銀行カードローンの約定返済日は、毎月10日です。

返済方法は、みずほ銀行の普通預金口座から自動引き落としになります。

返済方式は残高スライド方式で、利用限度額と利用残高に応じて返済額は変わりますので、注意してくださいね。

- 200万円以上の場合

| 毎月10日の利用残高 | 毎月の最低返済額 |

| 1万円未満 | 前月10日の利用残高 |

| 1万円以上100万円以下 | 1万円 |

| 100万円超200万円以下 | 2万円 |

| 200万円超 | 利用残高100万円増すごとに1万円追加 |

- 200万円未満の場合

| 前月10日の利用残高 | 毎月の最低返済額 |

| 1万円未満 | 前月10日の利用残高 |

| 1万円以上50万円以下 | 1万円 |

| 50万円超100万円以下 | 2万円 |

| 100万円超 | 利用残高50万円増すごとに1万円追加 |

※土日祝日で銀行休業日の場合は翌営業日に自動引き落としされます。

約定返済日に口座残高が不足していた場合は、入金した当日の夜に自動引き落としです。

また、引き落としできるまでは、カードローンの利用はできません。

前項でも説明しましたが、返済に遅れてしまうと遅延損害金利率が適用されたり信用情報機関に返済遅延情報が登録されたりしますので、くれぐれも注意しましょう。

みずほ銀行カードローンの注意点はこれ!メリット・デメリットをまとめてみた!

前述してきましたように、みずほ銀行カードローンにはメリット・デメリットがあります。

インターネットで審査に申し込みでき、店舗に足を運ぶ必要がない点は、便利に感じる方も多いでしょう。

また、みずほ銀行カードローンは限度額や金利面で優れていますが、消費者金融に比べれば審査難易度は高いかもしれません。

しかし、審査申込条件に特別な制限は加えていませんので、過去のキャッシングやローンで返済に遅れたり滞納したりしていなければ、審査通過の可能性は充分あるでしょう。

加えて、みずほ銀行カードローンは普通預金口座を開設する必要があり、返済も原則的に自動引き落とし返済になっています。

大手消費者金融であれば返済方法はさまざまありますので、その点はデメリットでしょう。

さらに、無利息期間サービスの提供もなく短期間で返済する場合は、かならずしもみずほ銀行カードローンが低金利とは言えないかもしれませんね。

みずほ銀行カードローンを検討すべき人は、以下のような方です。

- できるだけ低金利でお金を借りたい

- みずほ銀行の普通預金口座を所有している

- みずほ銀行の住宅ローンを利用している方(金利が低くなる)

上記に当てはまった方は、積極的に検討してみてはいかがでしょうか。

今日お金が必要なら消費者金融

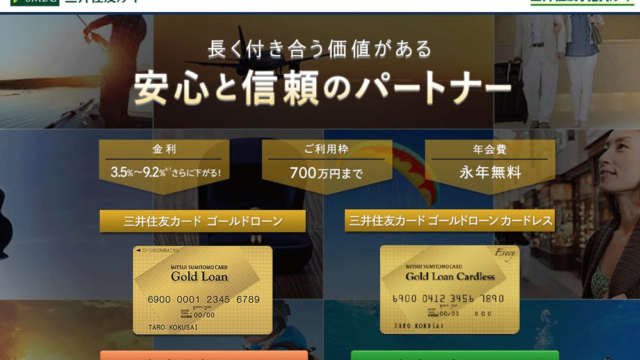

※ランキングは、当サイトのクリック数や申し込み数などをもとに決定しております。

22時までに契約を完了することで24時間、土日も銀行振込可能です(金融機関・申し込みの時間帯によっては利用不可な場合もあります。)

また、確実に契約時間に間に合わせたい場合もWEBで申し込みを済ませてから、21時までに全国どこにでもある自動契約機「むじんくん」を利用すれば、*最短20分でお金を借りることができます。*お申込時間や審査によりご希望に添えない場合がございます。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~800万円 |

| 金利 | 3.0%~18.0% |

| 即日融資 | ◎ |

| 無利息期間 | 最大30日間 |

※無利息サービスは初めての方のみとなります。

プロミス

プロミス駅前に必ずある店頭なら平日10~18時まで、自動契約機なら土日・祝日・夜間も9~21時まで(※契約機によって営業時間は異なります)、最短30分でカード発行前でも即日融資が可能。急な出費にも迅速に対応してくれます。

初回限定の最大30日間無利息サービス(※メールアドレス登録とWeb明細利用の登録が必要です。)や女性専用キャッシングなど、利用者にはうれしいサービスを実施しているのもプロミスの特徴です。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~500万円 |

| 金利 | 4.5%~17.8% |

| 即日融資 | ◎ |

| 無利息期間 | 最大30日間 ※無利息サービスは初めての方のみとなります。 |

SMBCモビット

SMBCモビット・全銀システム稼働時間拡大に伴い、2018年10月15日より原則24時間最短3分で振込可能となりました。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~800万円 |

| 実質年率 | 3.0%~18.0% |

| 即日融資 | ◯※ |

| 無利息期間 | × |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。