お金を借りるときは、最初に消費者金融や大手銀行を思い浮かべるかもしれません。

しかし、地方銀行やネット銀行でもカードローンという商品は取り扱っています。

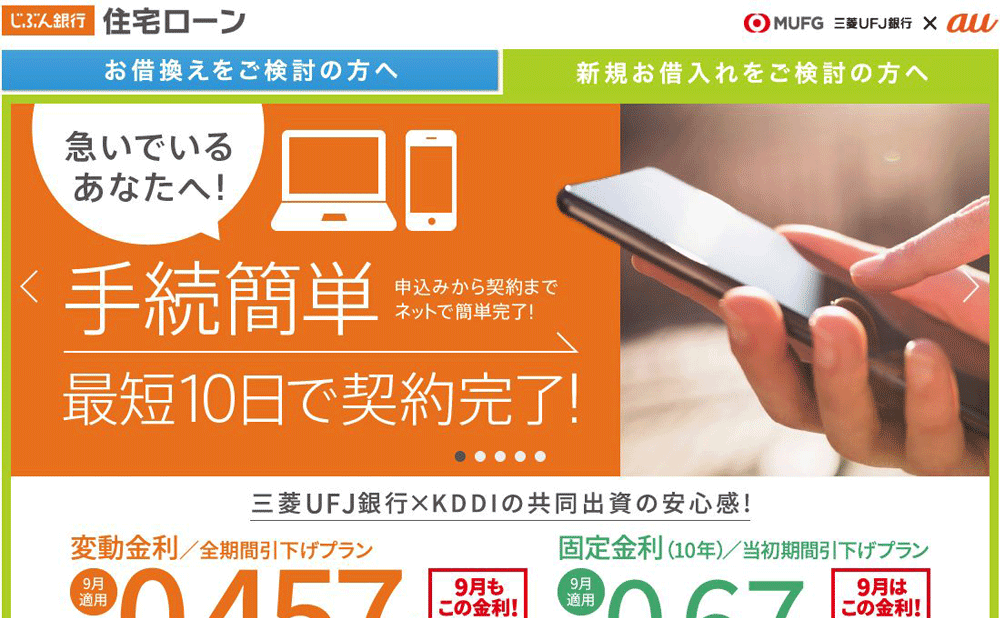

あまり知らない人も多いですが、じぶん銀行でも個人にお金を借りることができますので、選択肢のひとつに考えてみてはいかがでしょうか。

じぶん銀行なんて聞いたことがない、と思ったかもしれませんが、KDDIと三菱UFJ銀行が共同出資してできたインターネット銀行。

どちらも知名度の高い大企業なので、不信感を持つ必要はないでしょう。

auユーザーに対してお得な特典を提供していることもあり、ユーザーの人はすでに利用しているかもしれませんね。

今回のページでは、じぶん銀行のカードローンを検討している人に、知っておくべき内容をわかりやすく丁寧に説明していきますね。

目次

じぶん銀行カードローンの審査申込条件は?申し込みから融資を受けるまでの流れ

カードローンはどこでも審査申込条件をクリアしていなければ、申し込みしたところで絶対に審査は通りません。

各金融機関によってその詳細は異なりますが、じぶん銀行カードローンでは、以下を満たしている必要があります。

- 契約時の年齢が満20歳以上70歳未満の人

- 安定継続した収入がある人(自営・パートタイマー・アルバイトを含む)

- 保証会社のアコム(株)の保証を受けられる人

※外国籍の人は永住許可を得ている人。

上記の条件を満たしていない人は、審査に通ることはありません。

しかし、特に厳しい条件を設けていないため、クリアしていない人は、おそらく他の貸金業者等でも満たしていない可能性が高いです。

ただ、自身で収入を得ていなくても専業主婦の場合は、銀行によっては対応していることがあります。

じぶん銀行カードローンは、原則的に使い道自由(事業性資金を除く)。

借り換えローンとして利用しても問題ないことが明記されていますので、高金利の貸金業者で借りている人は検討する価値が充分あるでしょう。

消費者金融のカードローンが重視する審査基準!どんな属性が審査に通りやすい?

消費者金融のカードローンが重視する審査基準!どんな属性が審査に通りやすい?

正社員だとカードローンの審査に通りやすい?契約社員や派遣社員は?

正社員だとカードローンの審査に通りやすい?契約社員や派遣社員は?

じぶん銀行カードローンの申し込み~借入まで

じぶん銀行カードローンの申し込み~借入までの流れを以下に記しました。

- じぶん銀行カードローン公式サイトから審査申し込み

- 勤務先に在籍確認・本人確認の電話連絡

- 審査結果の連絡(Eメールまたは電話)

- 契約内容の確認、必要書類の提出

- 振込またはATMで借入可能

じぶん銀行カードローンは24時間申し込み可能で、パソコン・スマートフォン・携帯電話に対応しています。

勤務先の在籍か国院の電話連絡は、基本的にかならず行われていますが、個人名でかける旨の記述がありますので、職場の人に審査だとバレることはないでしょう。

必要書類は、本人確認書類と収入証明書類。

じぶん銀行に口座を開設している人は、収入証明書類のみ。

以下に、利用できる本人確認書類と収入証明書類を記載しましたので、確認してください。

※変更する場合もありますので、都度確認してくださいね。

- 運転免許証(運転経歴証明書も可)

- 各種健康保険証

- 紙の健康保険証

- パスポート(日本国発行)

- 個人番号カード

- 住民基本台帳カード(顔写真付きで共通ロゴマーク、QRコード付き)

- 在留カード

- 特別永住者証明書

- 源泉徴収票(前年度分)

- 住民税決定通知書(前年度分)

- 地方公共団体が発行する所得証明書(課税証明書)

いずれの書類もスマホやデジカメで撮影してアップロード、またはコピーして郵送・FAXで提出することもできます。

なるべく早く融資を受けたい人は、アップロードをするべきでしょう。

他の方法ではその性質上時間がかかりますし、画像不鮮明など不備の場合はさらに遅くなってしまいます。

アップロードであれば、たとえ不鮮明で拒否されても再提出はカンタンにできますね。

契約完了後、振込融資は振込可能時間であればすぐに入金してくれますが、専用ローンカードを希望する場合は、到着まで1週間程度は予想しておくべきでしょう。

また、専用ローンカードは、24時間借入できます。

じぶん銀行カードローンはどのくらい借りられる?最大限度額について

じぶん銀行カードローンの借入限度額は、以下のタイプにわかれています。

- 通常・カードローンau限定割 誰でもコース:10万円以上800万円以内

- カードローンau限定割 借り換えコース:100万円以上800万円以内

どちらも最大借入可能額は800万円ですが、最低借入可能額に違いがあります。

借り換えコースはその名のとおり借り換えを目的にしたローンのため、最低の借入金額も高めに設定していますね。

どちらにせよ、じぶん銀行カードローンの所定の審査をクリアし、年収などを判断材料に限度額は決定しますので、かならずしも希望金額が借りられるわけではありません。

また、最大借入限度額800万円は、他社と比較すればそれなりでしょう。

特別高額でもありませんが、大半の場合は対応できる金額ではないでしょうか。

金利は?じぶん銀行カードローンの下限金利と上限金利

じぶん銀行カードローンはauユーザーを対象にお得な金利で提供していますので、こちらもコースによって適用金利が異なります。

- 通常:2.2%~17.5%(年率)

- カードローンau限定割 誰でもコース:2.1%~17.4%(年率)

- カードローンau限定割 借り換えコース:1.7%~12.5%(年率)

※変動金利採用で、金融情勢によって変更することがあります。

下限金利は低い設定ですが、注目は上限金利。

通常の上限金利は17.5%、誰でもコースの上限金利は17.4%です。

正直のところ上限金利は決して低くありません。

大手消費者金融の上限金利の大半は18.0%で、比較しても0.5%や0.6%の差。

一般的に銀行のカードローンは低金利がウリなので、金利面ではイマイチですね。

しかも無利息期間サービスの提供もしていないため、金利の部分を考慮すれば、じぶん銀行カードローンを積極的に使う理由にはなりません。

そして、約定返済日に遅れた場合は、遅延損害金が発生してしまいます。

じぶん銀行カードローンの遅延損害金利率は、年18.0%。

計算方法は、以下を参考にしてください。

〔借入金額〕×〔遅延損害金年率〕÷〔365日〕×〔各回の返済期日後の経過日数〕

返済に遅れてしまうと、遅延損害金だけでなく信用情報機関※に履歴が残ります。

※日本の信用情報機関は、CIC/JICC/全銀協。

履歴は一定期間経過すれば削除してくれますが、残った状態でローンの審査に申し込んだ場合、審査の可否にとても影響があります。

もちろん審査に落ちる可能性が高くなりますので、延滞や滞納に気をつけましょう。

じぶん銀行カードローンの返済方法は?返済期間はこのくらい!

じぶん銀行カードローンの返済方法は、ATM返済と自動支払い返済※があります。

※自動支払い返済は、じぶん銀行の口座を所有している人限定。

約定返済のサイクルは、以下の方法から選べます。

- 期日指定返済

- 35日ごと返済(ATM返済のみ利用可能)

期日指定返済は、毎月の返済日を利用者自身が設定できます。

たとえば給与支給日の翌日等、お金に余裕のある日を設定できますね。

35日ごと返済は、初回の返済は借入日の翌日から起算して35日目、2回目以降は直近返済日翌日から35日目になります。

どちらの返済サイクルでも土日祝日のように金融機関休業日は、翌営業日が返済日です。

また、じぶん銀行カードローンは、残高と適用金利に応じて毎月の約定返済額が異なりますので、以下の表を参考にしてください。

| 借入残高 | 借入利率9%以下 | 借入利率13%以下 | 借入利率13%超 |

|---|---|---|---|

| 10万円以下 | 1,000円 | 1,500円 | 2,000円 |

| 10万円超~20万円以下 | 2,000円 | 3,000円 | 4,000円 |

| 20万円超~30万円以下 | 3,000円 | 4,500円 | 6,000円 |

| 30万円超借入残高が10万円増すごとに | 1,000円を追加 | 1,500円を追加 | 2,000円を追加 |

上記の金額は、あくまで最小返済額です。

お金に余裕のあるときは、返済金額を上乗せ可能。

積極的に繰り上げ返済を活用していけば、返済期間は短くなり、結果的に返済負担が軽くなりますね。

とはいえ、生活を圧迫してまで返済すると、結局借入することになりかねませんので、その点は計画的に考えましょう。

じぶん銀行カードローンでお金を借りる人が知っておくべきこと!

今回のページでは、じぶん銀行カードローンについて解説してきました。

すぐに審査に申し込みしようと思った人も他を確認してからにしようと思った人もいらっしゃるでしょう。

じぶん銀行カードローンは、auユーザーにとっては金利が低くなる等のメリットがありますが、通常の人にとっては可もなく不可もなくといった商品です。

パートタイマーやアルバイトの人でも審査に申し込みできますが、収入証明書類の提出が必要だったり、在籍確認の電話連絡があったり、面倒なこともありますね。

とはいえ、消費者金融でも貸金業法で50万円以上の借入の場合は収入証明書類の提出が義務のため、じぶん銀行カードローンだけというわけではありません。

最終的に借りる金融機関を選ぶのは自分自身です。

他のカードローンを比較したうえで、最も適しているところを選んではいかがでしょうか。

即日融資なら消費者金融がおすすめ

※ランキングは、当サイトのクリック数や申し込み数などをもとに決定しております。

22時までに契約を完了することで24時間、土日も銀行振込可能です(金融機関・申し込みの時間帯によっては利用不可な場合もあります。)

また、確実に契約時間に間に合わせたい場合もWEBで申し込みを済ませてから、21時までに全国どこにでもある自動契約機「むじんくん」を利用すれば、*最短20分でお金を借りることができます。*お申込時間や審査によりご希望に添えない場合がございます。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~800万円 |

| 金利 | 2.4%~17.9% |

| 即日融資 | ◎ |

| 無利息期間 | 最大30日間 |

※無利息サービスは初めての方のみとなります。

プロミス

プロミス駅前に必ずある店頭なら平日10~18時まで、自動契約機なら土日・祝日・夜間も9~21時まで(※契約機によって営業時間は異なります)、最短30分でカード発行前でも即日融資が可能。急な出費にも迅速に対応してくれます。

初回限定の最大30日間無利息サービス(※メールアドレス登録とWeb明細利用の登録が必要です。)や女性専用キャッシングなど、利用者にはうれしいサービスを実施しているのもプロミスの特徴です。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~500万円 |

| 金利 | 4.5%~17.8% |

| 即日融資 | ◎ |

| 無利息期間 | 最大30日間 ※無利息サービスは初めての方のみとなります。 |

SMBCモビット

SMBCモビット・全銀システム稼働時間拡大に伴い、2018年10月15日より原則24時間最短3分で振込可能となりました。

| 人気指数 |  |

|---|---|

| 限度額 | 1万円~800万円 |

| 実質年率 | 3.0%~18.0% |

| 即日融資 | ◯※ |

| 無利息期間 | × |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。