自宅を購入した人の税負担を軽くする住宅ローン控除は、1970年代の終わり頃には既に制度として導入されていました。

現在に至るまで、時代の変化に合わせて要件を変更したり、特例措置が設けられたりしながら続けられてきました。

その中でも特定取得というのは、消費税の税率が5%から8%に引き上げられた際(2014年)に追加された条件です。

住宅ローン控除は、2019年6月30日までは継続されることが決まっていますが、この間、消費税率8%または10%で購入した建物については、税金から差し引かれる限度額が増える仕組みになっています。

例えば、3,000万円のマンションを買った場合、税率5%と8%では購入価格が90万円も違ってきます。

そして、追々の住宅ローンの借り換えも考えて行動してみた場合、合計支払金額は更に変動してくるので、借り入れたからと満足せずより得をできるように考えていくことが大事です。

特定取得というのは、手元に十分な資金がなかったなどの理由で、税率アップに伴う駆け込み需要に乗れなかった消費者の不利益をなくすために設けられているのです。

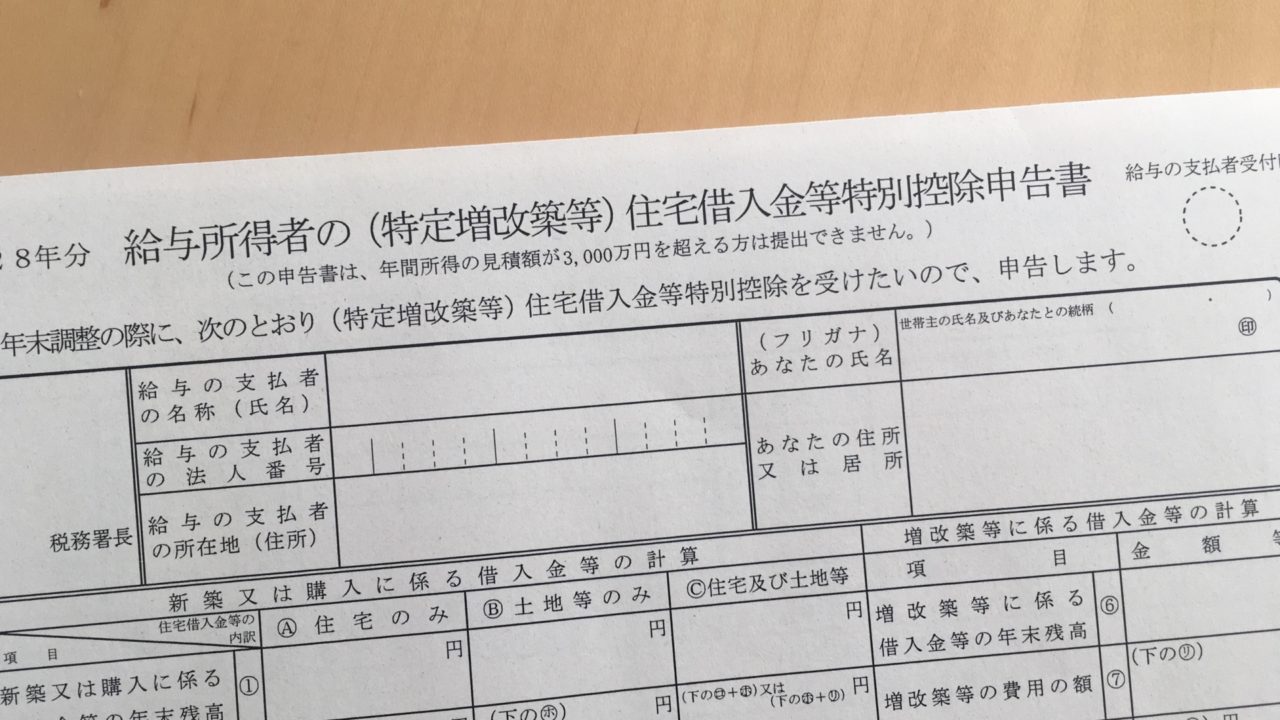

特定取得によって自宅を買った人は、所得税と住民税から最高40万円までの控除を受けることができますが、これは税率5%の場合の20万円と比べると倍の金額です。

また、認定長期優良住宅などの認定住宅に当たるケースでは、さらに50万円まで額が上がります。

住宅ローン控除では、借入金の年末残高の1%分が限度額まで差し引かれる仕組みです。

そのため、契約1年目の終わりに2,900万円の残金が残っていたとすると、特定取得以外では1%となる29万円のすべてが控除されるわけではないのに対して、特定取得では29万円全額が範囲内に収まってくるのです。

現在コロナウイルス感染症の流行により、控除を受ける際の確定申告は当初の延期された4/16以降も取り扱うようになりました。今回の再延期に対する諸注意やcovid-19に関する公的融資制度をまとめた記事を用意していますので、一度ご確認ください。

どんな場合が特定取得に当たるか

消費税率が5%から8%に上がったのは2014年4月1日ですから、それ以後に住宅ローンを契約して住宅販売会社から購入した家は、問題なく特定取得に当たります。

また、今後消費税の税率が10%に上昇したとしても、控除の限度額は最高40万円あるいは50万円で変わりありません。

注意しなくてはならないのは、税率のアップに伴う経過措置の期間をまたいで家を買った場合で、消費税の経過措置は、仕組みが少し複雑になっています。

消費税率が8%になった2014年4月1日以降に、代金の支払いをする場合、契約を結んだのがいつであるかによって、税率が変わってくるのです。

指定日となる、2013年10月1日以降に売買の契約をした人は、税率が5%の期間中に支払いをすれば5%、8%に上がった後であれば8%の消費税がそのままかかることになります。

しかし、指定日よりも前に契約を交わしていた人では、代金を支払ったのが2014年4月1日以降であっても、旧税率5%のほうが適用されるため、支払い明細書などはよく確かめておかなくてはいけません。

また、売主が個人であった場合にも注意が必要で、個人間で住宅を売買する際には、消費税はかかってきません。

不動産会社では、法人だけでなく個人が売り手となる物件を仲介しているケースもあります。

このとき、不動産会社に支払った仲介手数料や事務手数料には8%の消費税がかかっていても、実際の物件価格は非課税となっていることがあるのです。

特定取得の条件に当てはまるのは、あくまでも家の購入価格に8%以上の消費税がかかっているときとなります。

追加工事をした場合はどうなる?

最後にもうひとつ、注文住宅を建てる際に追加工事を行ったときはどうなるのでしょうか。

この場合も、消費税の経過措置の期間にかかっているかどうかで、控除される税金の額が異なってきます。

注文住宅では、実際に工事が始まってからも、買い手によって後から仕様が変更されることがあります。

とくに、収納や水回り、外構部分に関しては、追加や変更の工事がしばしば行われますし、当初の見積もりどおりにいかなければ、不足した工事費用を追加で負担しなくてはいけません。

例えば、消費税が5%の期間中に新築一戸建ての契約をして、建築業者に費用の支払いもすでに終えていたとします。

このとき、追加工事の契約と、費用の支払いをしたのがいつかによって、税率が5%になるか8%になるかが決まります。

当初契約をした家の大部分については5%の消費税、追加契約をした箇所には8%の消費税がかかっている場合もあるのです。

このようなケースでは、8%の消費税を支払った部分だけが特定取得に当たり、それ以外の部分は当たりません。

住宅ローン控除の額を決める際には、それぞれの部分について個別に金額を計算し、後から合算するというやり方が採られます。

このとき、限度額については大きいほう、つまり年間40万円または50万円まで、が選ばれることになります。

以上で見てきたように、自宅が特定取得に当たっているかどうかは、契約の時期、支払いの時期の両方から判断する必要があるでしょう。

また、支払った費用に関しても、それがどんな出費だったのかをよく確かめておくことが大切です。